O Argumento do Ouro

Quando criança, ouvi a conversa de dois praticantes de pesca submarina dizendo que parte da falta de ar que sentimos é proveniente da ansiedade. Com treinamento e maior controle pessoal, sobrava ar nos pulmões para mais tempo submerso. Anos mais tarde, tornei-me mergulhador autônomo, depois avançado e, mais adiante, socorrista. Ao terminar minha certificação como DiveMaster, planejava comprar um barco para trabalhar com mergulho e turismo. Acabei mudando de ideia. Dei um cavalo de pau e investi minhas economias na Bolsa. Naqueles tempos de melhor preparo físico, eu passava de 3 minutos e meio em apneia estática (sem inalação prévia de oxigênio). Já era bastante para mim, mas muito longe do recorde mundial, à volta dos 7 minutos. Acontece que, de certa forma, o mercado financeiro também me cobra a capacidade de oxigenação do pensamento e controle do sistema nervoso.

Meu fôlego foi testado na semana passada. No dia 11 de agosto, o ouro (cotado em dólar) recuou 5,7% enquanto a prata tombou 13,72%. Tenho alocações em fundos de ouro desde fevereiro deste ano. E, mais recentemente, também coloquei alguma coisa no único fundo de prata que conheço no Brasil (recém lançado). Faço sempre minhas próprias análises e tomo minhas decisões de forma independente, mas nem por isso sou imune às dúvidas e a alguma insegurança... Sou humano! Tamanha queda num só dia testa qualquer um. Poderia sugerir um final da tendência de alta? Seria melhor reduzir minha exposição aos metais? Naquele desconforto em devolver parte dos lucros, lembrei-me do meu primeiro instrutor de mergulho. Ele repetia em minha memória: "Não se leve pela ansiedade... Pare, analise a situação e aja com calma!" Embaixo d'água, sua vida depende disso, mas em terra firme, também é uma boa lição de vida!

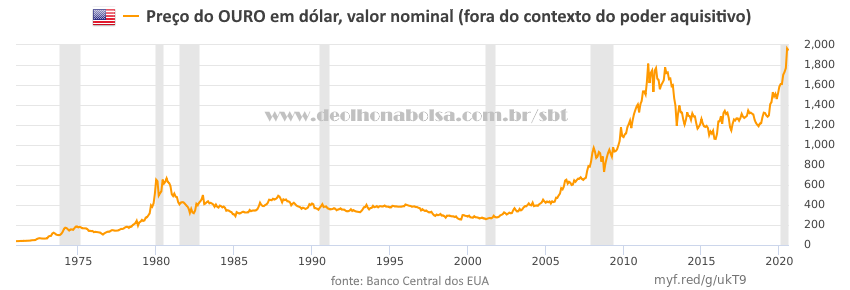

Ao vermos um gráfico básico do ouro, como mostro aqui, seu preço já parece bastante esticado.

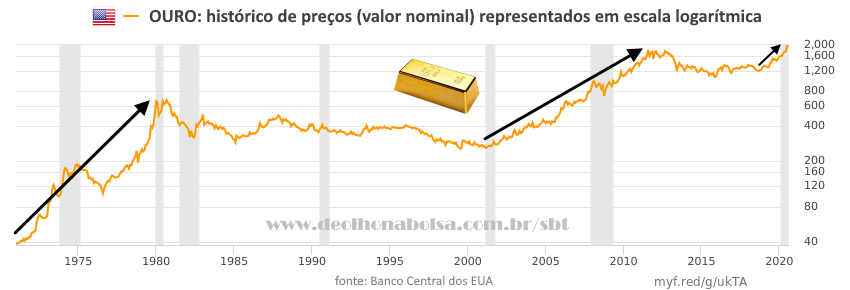

Contudo, as maiores altas ocorreram há muitos anos já. A primeira foi desde 1971 até 1980, iniciando-se logo depois do dólar abandonar sua conversibilidade em ouro. Acentuou-se com as crises do petróleo: a primeira, em 1973, e a segunda, em 1979. Outra alta espetacular foi de 2001 a 2011. Essa segunda começou após o estouro da bolha de tecnologia, passando pelo ataque terrorista ao World Trade Center, continuou pela bolha imobiliária americana (das hipotecas subprime), pela crise financeira global, pela crise da zona do euro e, finalmente chegou à primavera árabe. Na escala logarítmica abaixo, percebemos que a alta dos últimos dois anos ainda pode ser considerada modesta e curta, se comparada às anteriores.

Via de regra, presto mais atenção aos gráficos logarítmicos, justamente para visualizar melhor as variações no longo prazo. Aprendi com meu mestre grafista (e 'hermano brother') Cláudio Zabani. Infelizmente, a plataforma do banco central americano, que uso para traçar e publicar meus gráficos, nem sempre me permite usar esta escala logarítmica. Na maior parte das vezes, os gráficos dos meus artigos são publicados na escala aritmética.

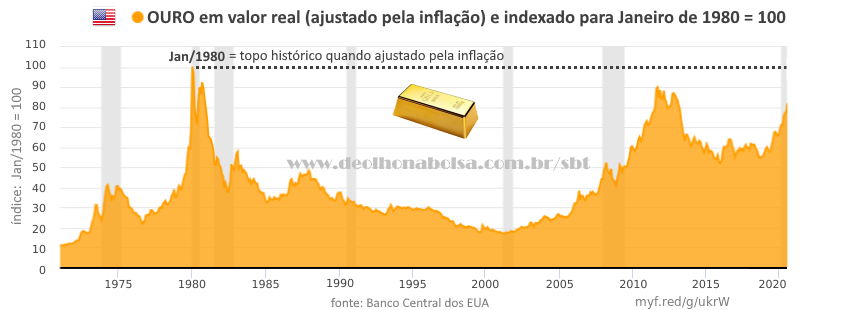

Também é importante observarmos o preço do ouro ajustado pela inflação, ou seja, no contexto do poder aquisitivo ao longo da história. Para isso, eu dividi seus preços nominais pelo do índice de preços ao consumidor. Veja então o valor real do ouro em relação ao custo de vida nos EUA.

Assim é que compreendemos a situação real do ouro nos últimos cinquenta anos. Seu valor recorde, ou topo histórico, foi lá em 1980. Não foi em 2011, nem mesmo em 2020... Pelo menos por enquanto.

Para quem segue a análise técnica, é interessante observar que está se formando aí uma enorme figura de "xícara e cabo". Se confirmada, ela sugere uma alta mais animada para o metal.

Meu foco aqui não é análise técnica, mas sim fundamentos econômicos que possam influenciar o preço do ouro. Publiquei em abril, no artigo Agora Sim Vale Ouro, a relação entre o preço do metal e os agregados monetários, bem como o S&P 500 e a Bitcoin. Reli aquele texto e abordarei aqui novas questões.

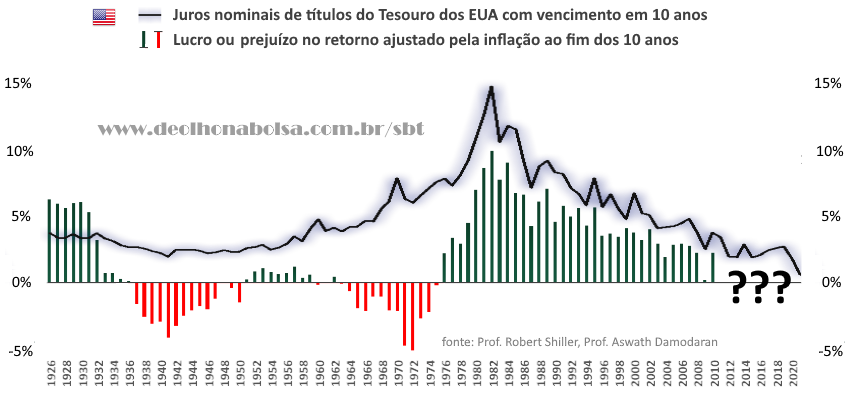

Em tempos de inflação subindo, o investimento na renda fixa pode ter sua rentabilidade reduzida. Os juros reais, são resultado dos juros nominais menos a inflação. Se a inflação aumenta, essa conta pode resultar até em rendimentos inferiores à correção monetária, gerando um prejuízo ao poder aquisitivo no fim da aplicação. Situação bastante pertinente ao momento atual... Brasileiro e mundial!

O estudo abaixo é de Robert Shiller, prêmio Nobel em economia. Ele mostra um histórico dos retornos reais obtidos nos títulos do Tesouro americano de 10 anos (levados até o vencimento e ajustados pela inflação).

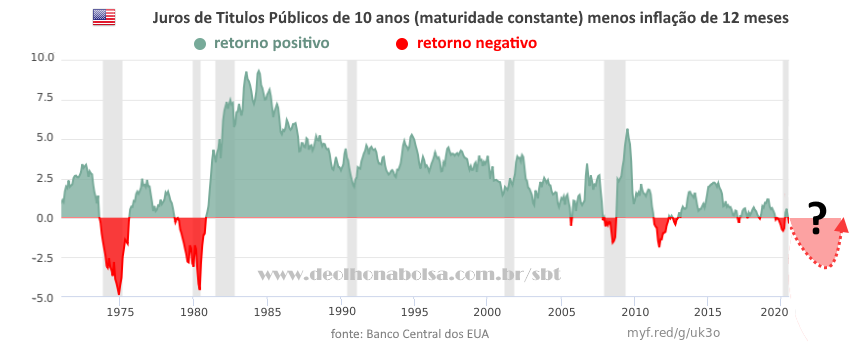

No gráfico seguinte, eu mesmo fiz uma simplificação com as taxas de juros de Títulos do Tesouro dos EUA com vencimento em 10 anos e subtraí a inflação de 12 meses. O objetivo é ter uma ideia do potencial para o futuro próximo.

O resultado negativo (em vermelho) é punitivo e tende a empurrar mais investidores para fora da renda fixa. Normalmente em direção às ações. Mas, eventualmente, em direção ao ouro.

Com inflação em alta, as empresas costumam repassar seus custos maiores para os preços de seus produtos ou serviços e para o consumidor final, mantendo-se lucrativas, apesar dos gastos crescentes. Daí serem uma melhor opção de investimento que a renda fixa numa fase inflacionária. A própria inflação costuma ser resultado do crescimento econômico e da maior velocidade com que o dinheiro troca de mãos. Quando a economia cresce assim, as empresas também crescem mais facilmente e a inflação é mera consequência deste maior dinamismo.

Entretanto, existe outro tipo de inflação que não é causado pelo crescimento econômico ou sequer acompanhado dele. Estagflação é o termo que associa a estagnação econômica ocorrendo simultaneamente à inflação do custo de vida. Um cenário cruel para a maioria das empresas e da população. Além da inflação dos custos operacionais e rotineiros, a estagnação da economia representa outro problema para o fluxo de caixa da empresa e suas margens de lucro.

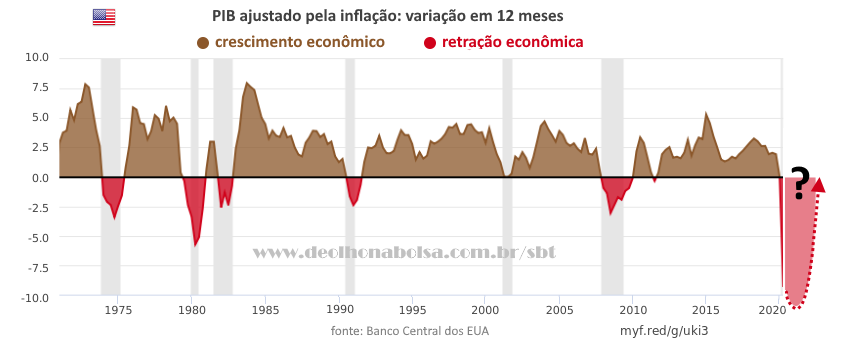

O Produto Interno Bruto anual dos EUA, que ajustei pela inflação americana (em vez do costumeiro deflator do PIB), é exibido acima como variação percentual em 12 meses. Veja que 2020 já mostra uma impressionante retração econômica, pior que qualquer outra dos últimos cinquenta anos ilustrados no gráfico. Na margem direita, com um ponto de interrogação, desenhei eu mesmo um esboço do possível cenário futuro. Mas o fato importante é que, numa economia assim combalida, fica mais difícil o crescimento das empresas. Não vejo com otimismo os desafios adiante e, portanto, nem mesmo os fundamentos para um desempenho positivo da maioria das ações na bolsa. A complacência dos pequenos e novos investidores, fugindo dos juros baixos, é que parece carregar a recuperação do Ibovespa nas próprias costas. Coisa que pode resultar mal e justamente quando as pessoas físicas poderão precisar mais de suas reservas de capital... Fica então meu alerta para maior cautela e menor entusiasmo com as ações.

Sem otimismo com a renda fixa ou com a renda variável, são os alimentos e os metais que me parecem um refúgio para a preservação do patrimônio, no caso da estagflação que antecipo. Essas commodities básicas não têm grande valor agregado, mas talvez protejam melhor o poder aquisitivo do investidor.

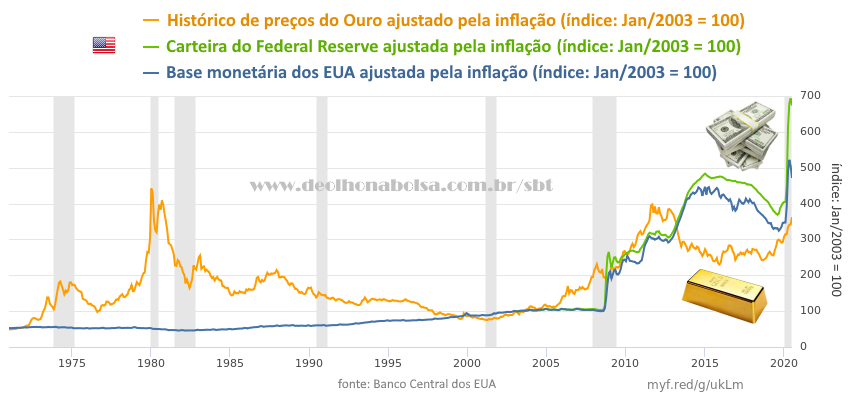

Além disso, se o ouro subia mais rapidamente que a base monetária nos episódios anteriores, agora ele parece é atrasado. O gráfico abaixo mostra uma gigantesca inflação da base monetária americana. E também da carteira de ativos do Federal Reserve. Enquanto o ouro nem sequer alcançou os mesmos patamares.

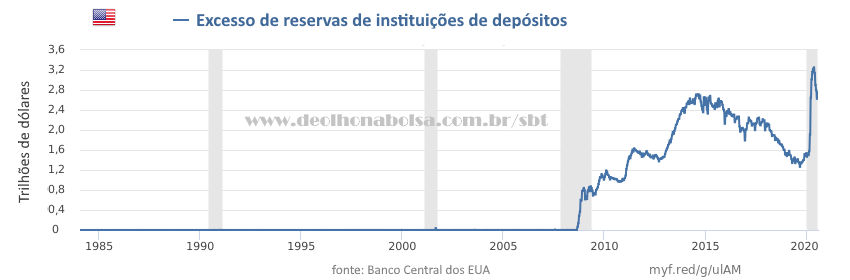

Esta defasagem é resultado da falta de acesso, da economia real, à quantidade de dinheiro ainda confinado no sistema financeiro. Quase nada dos novos dólares criados passou pelas mãos da população. Observe abaixo o excesso de reservas dos bancos americanos desde 2008:

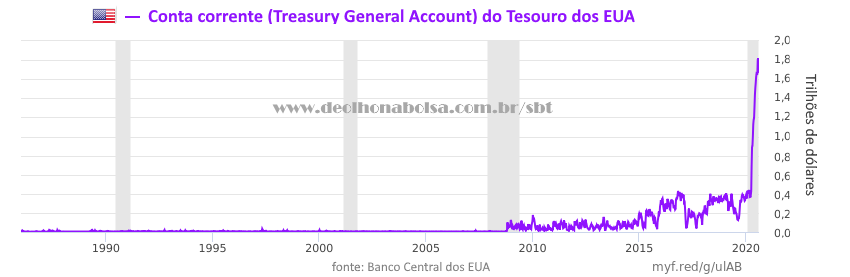

Ainda mais surpreendente é a conta corrente (Treasury General Account) do governo americano no Federal Reserve... O saldo é aberrante neste ano de pandemia:

Parece-me inevitável que uma porção maior desta dinheirama, até agora encalacrada no sistema financeiro, passe a circular pela economia real. O "Clube do Bolinha" financeiro, ganancioso e causador paulatino desta crise de endividamento há anos (não se iludam responsabilizando apenas o recém chegado Covid-19), não pode se manter assim tão egocêntrico e alheio, arriscando cada vez mais um grave motim social nas ruas. A maior circulação do dinheiro será necessária para causar inflação e monetizar os absurdos níveis de endividamento público e privado. Infelizmente, quando o dinheiro finalmente circular nas mãos da população, será uma breve benção, logo mitigada pela erosão do poder aquisitivo. O sistema financeiro e o governo não oferecem nada por bondade.

Apesar de grandes oscilações e mais sustos pelo caminho, acredito que o ouro e a prata ainda seguirão se valorizando por um bom tempo. Na verdade, o ouro não produz nada, nem mesmo sua valorização, o dinheiro é que perde poder aquisitivo e as empresas encaram maiores adversidades.

Mas, evidentemente, esta é só a minha análise. Sem qualquer bola de cristal, posso estar enganado. Cabe a cada um fazer sua leitura da economia e chegar às próprias conclusões. Além disso, cada um sabe do seu próprio fôlego!

Copyright © Sebastião Buck Tocalino

A bolsa estimula a cidadania!

Artigo original aqui.

Copyright © Sebastião Buck Tocalino

![]() confira

outros textos

confira

outros textos

![]() more reading material

more reading material

A bolsa estimula a cidadania!

Compartilhe este texto por email ou pelo WhatsApp, LinkedIn, Twitter,

Facebook, e outras redes.

ATENÇÃO: Quaisquer opiniões expressas pelo autor são naturalmente

subjetivas e sujeitas a polêmica.

Esta não é uma recomendação de investimento! Os dados visualizados

aqui procedem de outras fontes, a

princípio fidedignas, de boa reputação e acessíveis ao mercado.

De Olho Na Bolsa não faz indicações de compra ou venda, ou de

negócios de qualquer espécie,

e não está autorizada a atuar como consultoria de valores mobiliários. Não

nos responsabilizamos por

decisões tomadas com base nas informações aqui reunidas.

INVESTIMENTOS EM AÇÕES ENVOLVEM RISCOS! Para sua maior segurança,

procure sua corretora. Ela poderá

ajudá-lo a avaliar riscos e oportunidades em negócios com valores mobiliários.